本文来源:丫丫港股圈 (ID:Victoria-hk-stocks),华尔街见闻专栏作者

2008年金融海嘨一役,仅有一少撮人看中并押注次按危机而大发危机财,他们因此被捧上天堂。

不过,当中有部份人未能延续这个光环,更因持续错误的投资决定而被贴上了失败者的标签。

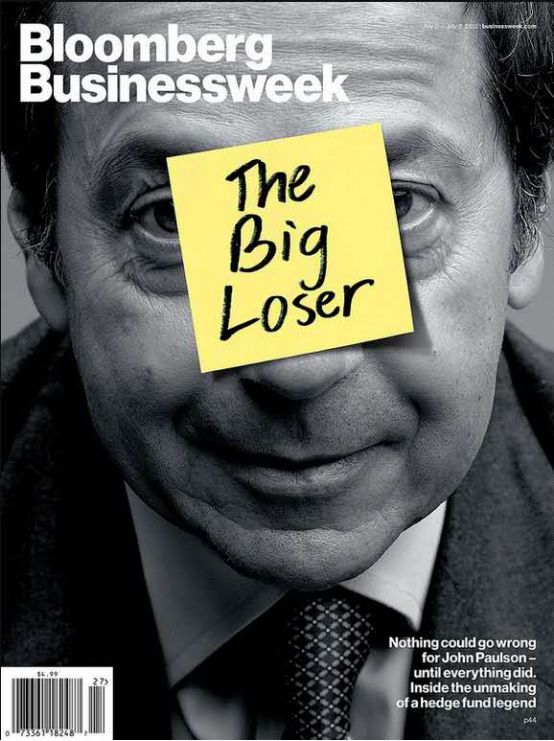

其中,John Paulson(约翰·保尔森)是最“失败”的一个案例,从个人一年赚50亿美元奖金,变为4年内基金凈值跌逾70%。

曾经在《彭博商业周刊》封面上,Paulson被贴上了一张黄色标签纸,上面写着:The Big Loser。

图片来源:彭博

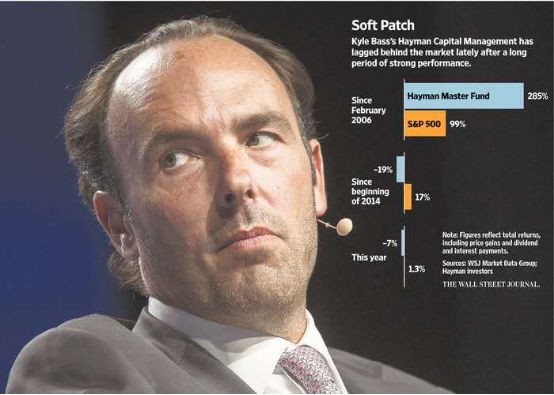

今次的主角与Paulson一样,同样因次贷危机而成名,他就是Hayman Capital(海曼资本)的创始人Kyle Bass(凯尔·巴斯 )。

Bass于4月份时公布了三年来第一封致基金投资者的信,题为《The Quiet Panic in Hong Kong》(香港无声的恐慌),警告“香港正坐在有史以来最大的一颗金融定时炸弹上。”

信中指出,香港金管局储备目前为4,360亿美元,达不到Bass测算最低准备金要求约4,950亿美元,这将导致香港银行体系整度脆弱。

不过,金管局随即打了他一个巴掌,指出外汇基金可用来维持港元稳定。

简单来说,Bass完全忽视了这规模达5,300亿美元的基金,这是一个连康美药业的会计也比不上的程度。

Bass的无知再次令他人气急升,事实上,与Paulson一样,Bass也是一个上了天堂又跌回人间的经典例子。

图片来源:网络

做空美国楼市而声名鹊起

在金融危机前,Bass共卖空了价值约40亿美元的信用违约掉期(CDS)。随着次贷危机爆发,他在几个月的时间里赚取了5.9亿美元,2007年回报达到212%,因此声名鹊起。

在席卷次贷危机后,Bass将目光放在更宏观的政府债务问题上。

在他看来,刚刚爆发的次贷危机只是一个开始,从2002年起,在发达国家通过不断借贷来驱动经济增长下,一轮虚假繁荣正开始上演,而负债过高的希腊和日本顺理成章成为目标。

据媒体报导,Bass于2010年的组合中大约10至15%用于做空欧洲和日本主权债务。

2009年末,希腊政府公布财政赤字,引发全球三大信用评级相继调低其主权信用评级,希腊债务危机正式揭开。2010年,希腊开始接受欧元区国家和IMF的纾困贷款。

对Bass而言,事情正朝着他预期的那样发展,他更认为欧洲所有国家将于一年内违约。

除了希腊处于违约边缘,其余欧洲国家如爱尔兰和葡萄牙等都奄奄一息,而西班牙和意大利的信用也是一落千丈。

图片来源:网络

有媒体估计,如果这些国家违约,Bass早前购入的CDS将会得到650倍回报,金额或达100亿美元之多。

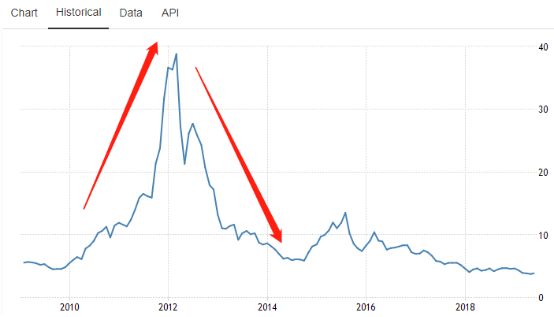

对此,Bass从未透露赚了多少。不过,在欧盟的极力救助下,希腊也没有出现名义上的“违约”,10年期国债收益率也从2012年一度逾40%于1年内大幅下降至10%水平。

因此,最终回报或许没有想象中多,有媒体指出他当年的基金实际上仅增长了16%。

而现在回头看,Bass之后基本上再没有获得过如此“大胜利”。

图片来源:tradingeconomics,希腊10年期国债收益率

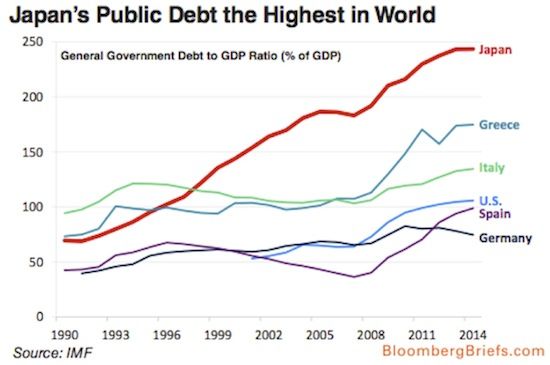

对于同时看空的日本,Bass于2010年时直指其为一个双重庞式骗局。

Bass认为,日本的债务与GDP比率超过200%,而日本政府债务更是其税收的24倍,加上人口萎缩及老龄化的问题,主权债务崩溃使债券收益率飙升只是时间问题。

图片来源:BloombergBriefs

Bass预计在未来18-24个月内日元将会崩溃,日本会因此倒下。

在信心满满的情况下,Bass不但用600万美元押住日本国债收益率上升,更私底下利用五年期的日元贷款购买新房子,希望日元贬值能令房价相对更便宜。

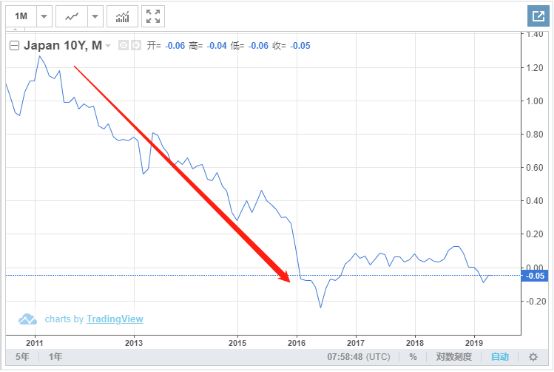

不过,事与愿违,虽然日元确实是贬值了,但日本没有崩溃,国债收益率下滑的幅度更大,目前徘徊于零水平更长达3年。

而Bass旗下一个于2010年7月成立的基金,更因此而净值减半。

据媒体于2012年5月报导,该基金于2012年4月单月录得32%亏损,而从成立开始累计亏损达到61%。

图片来源:tradingeconomics,日本十年期国债收益率

除主权债之外,Bass也会寻找其他值得投资的资产。

其中,最令人印象深刻的在2011年下半年,当时Bass花费100万美元买入了2,000万枚面值5美分的镍币。

根据他的逻辑,每个面值5美分的镍币中镍金属的实际价值为6.8美分,只要等待着若干年后制币机构改变镍币的成分,那时就能为他带来丰富的利润。

不过,这堆镍币相信目前还在达拉斯市城区的一间地库里铺尘,网络甚至有人改图来嘲笑Bass用零钱去付停车费。

图片来源:网络

图片来源:网络

2015年,Bass盯上了油价,其时油价处于60美元水平。通过买入等上市石油公司股票,Bass押住油价会于两年内反弹。

可惜再次事与愿违,原油供应持续供应过剩,与此同时,伊朗和OPEC又未能达成减产协议,油价于2016年5月进一步跌至33美元,创下逾10年新底。

Bass对油价反弹做出了巨大赌注,但是太早了,导致基金损失惨重,而2015年因此被Bass称为“过去十年中最糟糕的一年”(one of the worst years in the last ten)。

图片来源:investing.com

在2007年,Bass大获全胜录得212%回报,但在往后8年,Bass表现每况越下,基金的年化收益仅达到1.56%。

结果就是,四分之一的投资者因受够了而大幅撤离,导致基金规模从2014年最高峰约20亿美元大幅下滑至2015年初15.6亿美元。

简而言之,一度被捧上天堂的Bass搁浅了,以8年年化收益1.56%来说,在基金界根本没有其立足之地。

狗急了,便只能跳墙,Bass只好将翻身机会押住在一个更大的赌注上– 中国。

图片来源:tipranks

搁浅后的最后希望– 中国

中国,一直是国际大空头最喜欢攻击的目标。

美国著名对冲基金经理Bill Ackman(华尔街男神)、Stanley Druckenmiller(30年年均复合增长率达30%)、Zach Schreiber(曾担任索罗斯首席分析师)等自2015年来开始建立大量人民币空头头寸。

图片来源:网络

另一位同样赌对了美国次贷危机的Mark Hart,更从2010年开始直到2017年期,投入了共2.4亿美元,等的就是有朝一日人民币崩盘,Hart曾预计人民币贬值幅度能至少达到30%。

对于多位大空头一同看空人民币,我们的主角Bass自然更有恃无恐,于2016年索性赌上了一切为求翻身,将人民币贬值视为下一个事业高峰。

这次行动被媒体称为Bass有史以来规模最大、目标最为集中的一次押注。

Bass命令基金卖出所持大部分股票、大宗商品和债券,将约85%的资产都押注在未来三年人民币和港元将贬值的交易上,涉及数十亿美元资金,当中更包括借款。

图片来源:网络

图片来源:网络

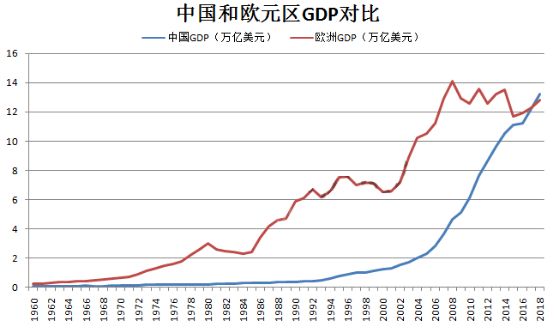

自2014年起,Bass已看空中国,由于中国央行的放水政策比美联储更激进,但资金却没有流入生产领域,导致中国银行资产在过去10年中从3万亿美元扩张到34.5万亿美元,几乎是GDP的三倍。

过度的信贷扩张带来不良贷款,并引发内银产生亏损,这将占整体银行资产规模的10%,金额高达3.5万亿美元,损失可能达到次贷危机时期美国银行业的4倍之多。

同时,政府为了协助银行补充资本,或会增加10万亿美元的资金,这将加速人民币的贬值。

不过,Bass当时反而是建议做空中国的贸易伙伴,如澳大利亚、新西兰、巴西等。直到2016年,Bass才正式做空中国,押注人民币将会贬值30%以上。

事实上,Bass的观点对于专注中国的宏观分析师来说并没有什么新意。

大家从2008年四万亿开始已忧虑了8年,什么银行信贷扩张过快、影子银行等,早已是一些过气的话题。

就算逻辑和事实对,但基于现实中众多复杂的因素,最后也未必就会实现。这些年来,中国还是成功走过来了。

资料来源:IMF

还记得2018年10月26日,央行副行长潘功胜在国新办发布会上底气十足地说:“对于那些试图做空人民币的势力,几年之前中国都与其交过手,彼此也非常熟悉,甚至可以说是记忆犹新。”

Bass就是当中一个,亦是被打得最惨的一个。

图片来源:中新网

2017年人民币汇率以大涨收官,兑美元汇率全年升值幅度超过6.3%,打破此前连续3年的贬值趋势,并创下2008年以来的最大年度升幅。

而在做空人民币的策略下,Bass的基金因此于2017年亏损了19%,创下自2006年成立以来的最差回报。

图片来源:investing.com

直到今年5月,就中美双方持续升温之际,Bass才终于宣布完部了结持有的人民币空头头寸,结束近四年的抗战。

可是,Kyle Bass作为国际大空头,人设不能崩,而做空港元便成为其下一个目标。

成再一次的最后希望- 香港

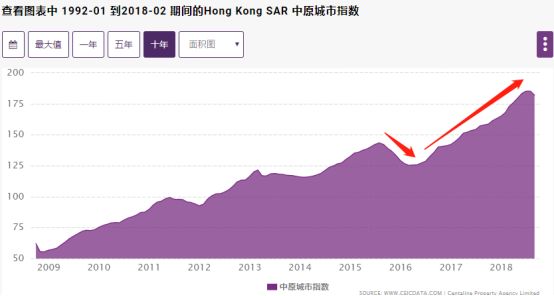

事实上,于2016年,Bass一同看空中国和香港,认为香港比1997年金融风暴时期更差,楼市将陷入“自由落体”(free fall)状态。

当时,香港房价自2017年9月高位下滑约13%,成交量跌至25年来低位。不过,现在回头看,那时候的房价只是位于山腰。

图片来源:CEICDATA

面对跟预测相差十万八千里的房价,Bass的信心没有一丝动摇,做空人民币失败后转而攻击港元。

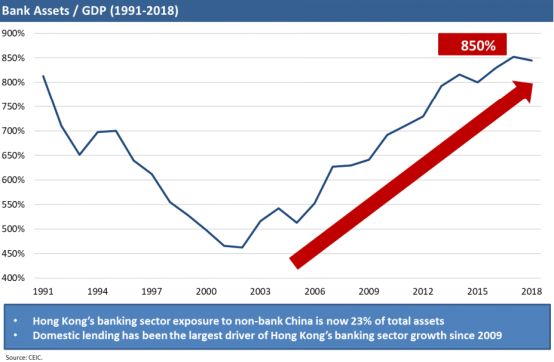

根据Bass的说法,在联系汇率下,过去港元被迫跟随美元货币政策,利率降至接近零。

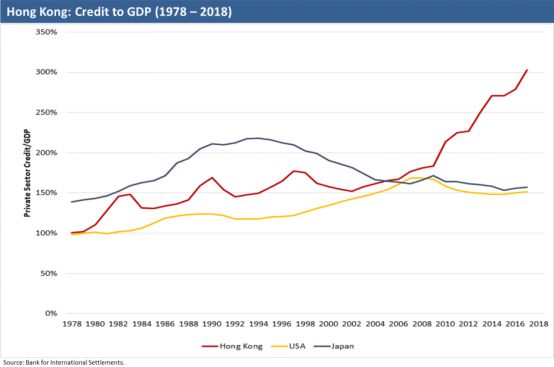

同时,中国信贷呈现爆炸性增长,引发香港房地产爆升,债务也随之急增,令银行资产高达GDP的850%,信贷比GDP也急升至超过300%,数据逼近冰岛、爱尔兰和塞浦路斯出现危机前的水平。

图片来源:海曼资本

图片来源:海曼资本

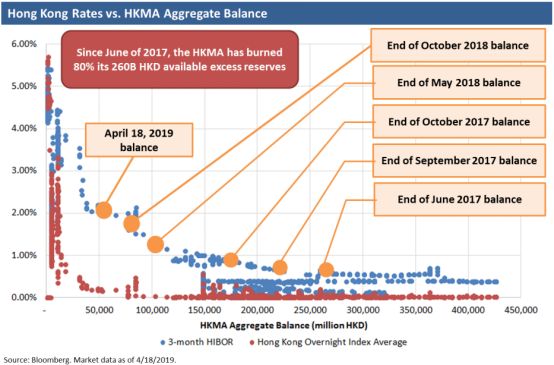

Bass更指出,在香港和美国的利差下,香港在过去一年已动用了80%的银行总结,金额达到2,600亿港元。

加上地缘政治越来越紧张,将促使更多资金流出,而在仅剩570亿美元(约13%)可动用的储备下,港元联系汇率将于2047年自动失效,并建议投资者尽早将手上港元转成美元。

图片来源:海曼资本

图片来源:海曼资本

问题是,Bass完全误解了联汇制度及外汇基金运作。

根据香港法例,外汇基金可用于维持货币及金融稳定,基金规模在今年3月底达到4.2万亿港元,相当于香港M2货币基础的2.5倍,远高于制度规定的1倍。

图片来源:彭博

图片来源:彭博

联系汇率也有一个自动利率调节机制。每当有资金流出港元时,银行体系的港元总结余会相应减少,与外汇基金共同发挥维持港元汇率稳定的功用,而Bass同时也错误地将政府存放在外汇基金达1.2万亿港元的财政储备错误定性为营运资金。

简而言之,Bass犯下了低级错误。对于一个连续15年录得财政盈余以及基本上零债务的政府,Bass的悖论站不住脚。

这难怪也引起香港前财库局局长陈家强的反击,劝吁他应该好好研究银行体系运作,了解一下香港货币基础。

事实上,当年他攻击中国,手法也是同出一辙,指控中国实际的外汇储备 低于官方公布的数字,而且按照IMF外储公式计算中国外储已低于最低要求。

结语

理论上,Bass这个level的人敢做这种公开论断,在逻辑和事实上应该不会出现什么错误,否则在业内就混不下去。

早前他看空中国和日本,虽然最终失败了,但逻辑推断并没有错。只是在现实上,不同地方能依靠其独特的国情去化解负债太高这些问题。

但对于这一次无脑看空港元,基于错误的事实上,不禁令人好奇。

在进一步翻查资料下,果然事有蹊跷,发觉Bass也是支持trade war的好战份子,早前更连同美国前首席策略师Stephen Bannon敦促特朗普对中国采取更强硬态度(play hardball)。

他们甚至认为美国华尔街在背后资助中国和美国开战,亦因此才出现Bannon建议切断中国企业赴美上市的疯狂想法。

图片来源:立场新闻

由此看来,Bass所撰写的港元做空报告,政治元素相信凌驾于财经元素。在双方谈判恶化之时,这自然是惟恐不乱、趁火打劫之举。

美国著名作家Michael Lewis(迈克尔·刘易斯)有一部著作The Big Short(大卖空),剧中作为德银销售员的Jared Vennett,在金融危机前四处推销其CDS产品,而Mark Baum 刚好为其对象之一,因此才发现做空机会。

这令我不禁猜想,现实中的Kyle Bass可能正如剧中Mark Baum一样,但如果当年没有成为销售对象之一,那他还会做空次按并且于2017年拿得212%回报吗?

从2012年开始至今,Bass的基金回累计亏损超25%,同期标普500上涨近140%。

根据美国证券交易委员会数据显示,截止3月份,Bass全权管理的资产规模为4.2亿美元,低于2016年年中的7.7亿美元和2014年年底的23亿美元。

在对的时间取得了成功,不保证往后也一样,投资从来都是看长线。

图片来源:tipranks

-------------------------------------

如果您有优质的、符合见闻调性的原创文章,欢迎以个人的名义投稿入驻华尔街见闻名家专栏。

投稿方式 :请将个人简介以及代表作品发送至 zhuanlan@wallstreetcn.com ,并附上电话和微信以便做进一步沟通,在主题中标明: 申请入驻见闻专栏 + 投稿人名字