金融界美股讯 北京时间4月9日,中国互联网医美服务公司新氧科技正式向美国证券交易委员会(SEC)提交了IPO(首次公开招股)招股书,计划于北京时间5月2日登陆纳斯达克证券市场,证券代码为“SY”。新氧科技的上市也将成为中国互联网医美第一股。

从招股书看,新氧科技此次发行1300万股美国存托股,相当于公司总股本的12.9%;IPO发行价定位13.80美元,位于发行区间上限。在不含超配的情况下最高募集资金约1.8亿美元。同时新氧科技给予承销商195万股美股存托凭证。德意志银行和中金公司为新氧科技首次公开募股的联席主承销商,Canaccord Genuity、工银国际和Needham &; Company为联席副承销商。新氧科技此次募集到的资金将用于包括技术研发投入、品牌推广和用户获取努力、横向和纵向业务扩展、增强该公司的内容提供、以及一般企业用途和运营资本。

另外从招股书显示,新氧科技每1.3股美国存托凭证代表1股A类普通股。在首次公开募股后将采用双股权结构,分为A类普通股和B类普通股。新氧科技创始人、董事会主席兼首席执行官金星将持有公司全部的B类普通股,在首次公开募股后将持有公司84.7%的投票权;若承销商执行超额配售将持有84.4%的投票权。A类普通股和B类普通股只在转换权和表决权上有所不同,A类普通股含1股表决权,不可转换为B类普通股;B类普通股含30股表决权,可转换为A类普通股。

下面我们就来了解一下这个即将于5月2日登陆纳斯达克市场的新氧科技

企业概况

公开资料显示,新氧科技成立于2013年,是一家致力于用科技的方式帮助爱美人士健康变美的公司。新氧科技自称不是整形医院、不是整形中介、不从消费者身上赚钱,该公司是一个爱美人士自发聚集的美丽社区,有很多关于整形、美容、护肤、美体方面的医生和达人。每一天,都有成千上万的用户会在这里分享自己美丽的秘密,也可以在这里直接跟医生交流。

新氧推崇的整形态度是理性看待整形,既不迷信也不妖魔化整形;尽量用非整形手段达到美丽效果;不盲目整形,也不整形上瘾;整形要个性化,拒绝流水线脸;整形最重要的是安全和效果,切勿贪便宜。

新氧科技在其招股书中表示,公司的使命是给每个人带来美丽和健康。通过提供透明的信息来改变中国快速增长但不透明的医美市场,最终使我们能够建立一个用户可以方便找到优质服务的一站式目的地。而公司的愿景是成为更广泛消费医疗服务行业中最值得信赖的技术公司,并以为中国医美行业所做的同样方式改变消费医疗服务市场。

企业历程

融资历史

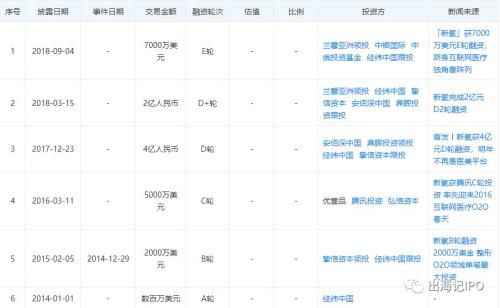

自从新氧科技成立以来,总共进行了六次融资,融资方包括经纬中国,挚信资本,腾讯,鼎晖投资,兰馨亚洲等众多知名创投机构,融资额度超12亿人民币。

2014年1月,新氧获A轮融资,投资方为经纬中国;

2014年12月,新氧获B轮融资,由挚信资本领投,经纬创投跟投;

2016年3月,新氧获C轮融资,由优壹品领投,与此同时新氧成为腾讯双百重点孵化项目;

2017年12月,新氧获D轮融资,领投方为安佰深股权投资集团(Apax Partners),鼎晖投资联合投资,原投资方经纬中国、挚信资本继续跟投;

2018年3月,新氧获D+轮融资,此次融资由兰馨亚洲投资集团领投,经纬中国、挚信资本、Apax Partners、鼎晖投资跟投;

2018年8月,新氧获E轮融资,成为唯一进入E轮融资的医美平台,本轮融资由兰馨亚洲投资集团领投,中银国际控股有限公司、中俄投资基金、经纬中国跟投。

公司业务

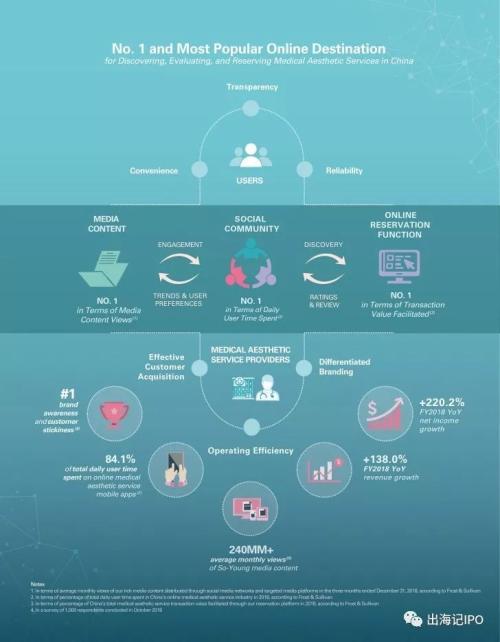

新氧科技在招股说明书中表示,该公司是中国发现、评估和保留医美服务的第一大流行在线目的地。

业务模式由三个相互融合的部分组成:

原创、可靠和专业的内容,以及通过主要社交媒体网络和在中国的目标媒体平台进行传播;

高度参与的社区,其特点是用户生成的签名内容;

透明且对用户友好的医美在线预订服务。凭借可靠和全面的内容,以及平台上的众多社交功能,寻求医美治疗的用户可以发现产品和服务,评估其质量,并保留所需的治疗。

由于新氧科技基于平台可靠全面内容和多元社交功能,高度参与的用户群,帮助那些希望尝试医美服务用户发现产品和服务,评估产品和服务的质量,预约感兴趣服务,提供商更有效的客户获取渠道。

受众覆盖面

2018年第四季度,新氧科技通过社交媒体网络和目标媒体平台发布的富媒体内容吸引了超过2.4亿平均月流量。

用户参与度

根据Frost &; Sullivan的数据,2018年,新氧移动应用占在线医美服务移动应用每日总用户时间的84.1%。

促成价值

根据Frost &; Sullivan的数据,新氧科技在2018年通过平台促成了总额为人民币21亿元(约合3.066亿美元)的医美交易,占当年网上预约医美支付总额的33.1%。

可信度

可信度:在2018年10月对1000名受访者进行的调查中,新氧科技在品牌认知度和客户粘性方面排名第一。

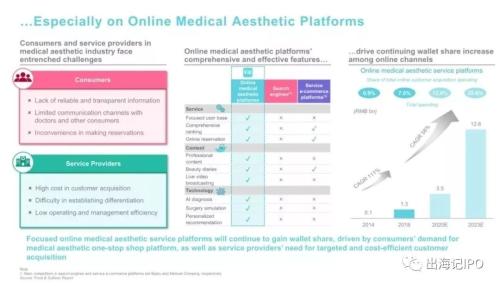

根据Frost &; Sullivan的数据,医疗美容服务提供商在在线医美服务平台上的客户获取支出占所有在线渠道中客户获取支出总额的百分比,从2014年的0.9%迅速上升至2018年的7.0%,预计到2023年将达到25.6%。

伴随行业快速增长,中国成全球发展最快的医美服务市场之一,2017年市场规模排名全球第二,到2021年有望成全球最大的医美服务市场。

新氧科技利用受欢迎的专业媒体内容来接触和吸引大量观众。该公司充满活力、值得信赖的社区让用户能够发现最新的医美趋势,并帮助他们做出购买决定。接受过医美治疗的用户分享的个人体验,进一步建立了信任,这对希望接受类似治疗的其他用户而言至关重要。

截至2018年12月31日,新氧科技通过《美丽日记》拥有超过200万个案例博客。新氧科技相信,该公司的商业模式把用户天生的美丽愿望与平台上个人的情感发现和评估过程联系在一起,在促进用户决策和增强用户体验方面非常有效。新氧科技还鼓励用户在平台上对他们的治疗经验进行评级、审查和分享。新氧科技相信,平台上用户生成的内容、评级和评论激励医美服务提供商以透明的价格提供高质量和多样化的治疗。

对用户的价值主张可靠性

通过追求高质量、值得信赖的内容产品和精心挑选的医疗美容服务提供商,为用户提供可靠的体验。

透明度

提供医美治疗细节的透明度,如定价、审查和服务提供商证书等。

便利性

通过全面的媒体内容、社区和在线预订功能,通过发现、互动和评估、预订、审查、善后护理等服务,引导用户进行无缝医美服务之旅。

对医美服务提供商的价值主张有效获取

利用新氧科技高消费倾向的用户群,以及数据洞察力和技术优势,能够经济高效地将医美服务提供商与目标用户进行匹配。

差异化品牌

授权医美服务提供商,特别是中小型市场参与者,通过真实的用户驱动评估来介绍他们的品牌并建立信誉。

运营效率

为医美服务提供商提供软件即服务和专业培训计划,帮助他们更好地管理客户信息、提高转化率和升级服务。

新氧科技的创新基因带来了早期的成功,并将继续成为该公司未来发展的基石。利用强大的品牌形象、广泛的受众范围、用户的信任、高度参与的社会社区和数据洞察力,新氧科技有能力沿着医美行业价值链向庞大、快速增长的消费医疗服务市场扩张。新氧科技通过针对医美服务提供商推出一系列服务,并通过在中国扩展到牙科、皮肤科、眼科、妇科和体检服务方面取得早期优势,建立了一个久经考验的记录。

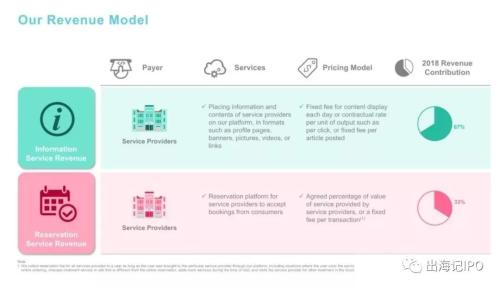

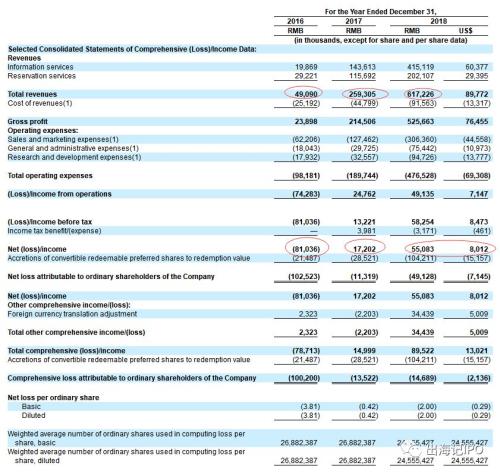

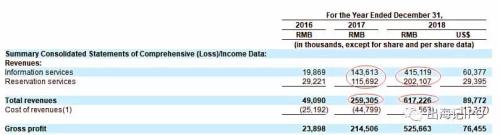

财务数据新氧科技主要通过向医美服务提供商收取信息服务费和预订服务费获取营收。该公司2016年营收为人民币4910万元;2017年快速增长428.2%,至人民币2.593亿元;2018年进一步增长138.0%,至人民币6.172亿元(约合8980万美元)。新氧科技2016年的净亏损为人民币8100万元;2017年业绩扭亏,净利润达到人民币1720万元;2018年净利润进一步增至人民币5510万元(约合800万美元)。

2019年第一季度主要业绩总营收为人民币2.061亿元(约合3000万美元),较去年同期的人民币1.137亿元增长81.2%。其中,信息服务营收为人民币1.426亿元(约合2070万美元),相比之下去年同期为人民币7020万元;预订服务营收为人民币6350万元(约合930万美元),相比之下去年同期为人民币4350万元。

营收成本为人民币3650万元(约合530万美元),较去年同期的人民币1480万元增长146.2%。

毛利润为人民币1.696亿元(约合2470万美元),较去年同期的人民币9890万元增长71.5%。

销售与营销支出为人民币7550万元(约合1100万美元),较去年同期的人民币4480万元增长68.7%;总务和行政支出为人民币2480万元(约合360万美元),较去年同期的人民币1110万元增长123.7%;研发支出为人民币3130万元(约合460万美元),较去年同期的人民币1340万元增长133.5%。

运营利润为人民币3800万元(约合550万美元),较去年同期的人民币2960万元增长28.1%。

净利润为人民币4590万元(约合670万美元),较去年同期的人民币3060万元增长49.9%。

2018年业绩

总营收为人民币6.172亿元(约合8980万美元),高于上年的人民币2.593亿元。其中,信息服务营收为人民币4.151亿元(约合6040万美元),高于上年的人民币1.436亿元;预订服务营收为人民币2.201亿元(约合2940万美元),高于上年的人民币1.157亿元。

营收成本为人民币9160万元(约合1330万美元),高于上年的人民币4480万元。

毛利润为人民币5.257亿元(约合7450万美元),高于上年的人民币2.145亿元。

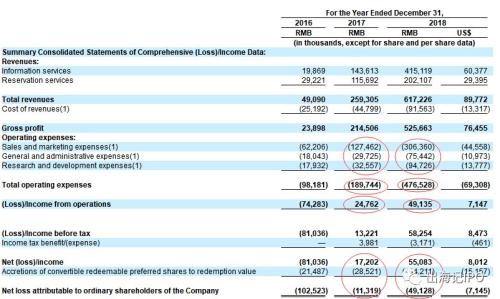

总运营支出为人民币4.765亿元(约合6930万美元),高于上年的人民币1.897亿元。其中,销售与营销支出为人民币3.064亿元(约合4460万美元),高于上年的人民币1.275亿元;总务和行政支出为人民币7540万元(约合1100万美元),高于上年的人民币2970万元;研发支出为人民币9470万元(约合1380万美元),高于上年的人民币3260万元。

运营利润为人民币4910万元(约合710万美元),高于上年的人民币2480万元。

净利润为人民币5510万元(约合800万美元),高于上年的人民币1720万元。

归属普通股股东的净亏损为人民币4910万元(约合710万美元),上年同期的净亏损为人民币1130万元。

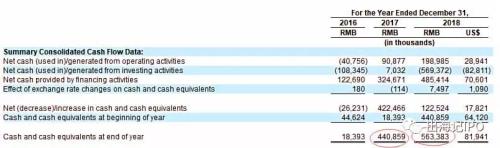

截至2018年12月31日,新氧科技持有的现金和现金等价物总额为人民币5.634亿元(约合8190万美元),截至2017年12月31日为人民币4.409亿元。

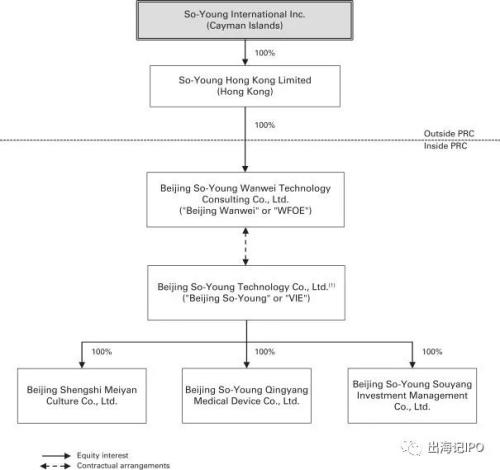

股权结构新氧科技于2013年11月通过根据中国法律成立的有限责任公司北京新氧科技有限公司(北京新氧)开展业务,以提供医美信息。

2014年4月,新氧科技在开曼群岛成立了新氧国际有限公司(新氧开曼),作为其控股公司。

2014年5月,新氧开曼在香港设立了全资子公司新氧香港有限公司。新氧香港于2014年7月又设立了中国全资子公司新氧万伟技术咨询有限公司(So-Young Wanwei Technology Consulting Co., Ltd.,北京万伟)。

因为中国法律法规对从事电信增值服务和某些其他业务公司的外资所有权的限制,北京万伟与北京新氧及其股东签订了一系列经修订和重申的合同安排。通过这些安排,新氧科技获得了对北京新氧及其子公司的控制权。因此,新氧科技被视为北京新氧及其子公司的主要受益者。新氧科技根据美国通用会计准则将这些实体视为其合并附属实体,并根据美国通用会计准则将这些实体的财务结果合并到该公司的合并财务报表中。

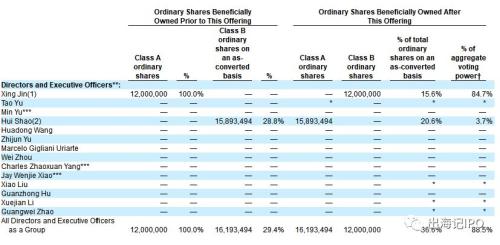

持股分布在首次公开募股之后,新氧科技董事和高管合计持有公司12,000,000股B类普通股,以及16,193,494股A类普通股,占总股本的36.6%,以及投票权的88.5%。其中,新氧科技创始人、董事会主席兼首席执行官金星持有公司全部的12,000,000股B类普通股,占总股本的15.6%,以及投票权的84.7%;董事邵辉(Hui Shao)持有公司15,893,494股A类普通股,占总股本的20.6%,以及投票权的3.7%。

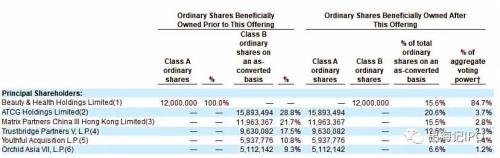

经纬中国为第三大股东,持有11,963,367股A类普通股,占总股本的15.5%,以及投票权的2.8%。

挚信资本为第四大股东,持有9,630,082股A类普通股,占总股本的12.5%,以及投票权的2.3%。

Youthful Acquisition为第五大股东,持有5,937,776股A类普通股,占总股本的7.7%,以及投票权的1.4%。

兰馨亚洲投资集团为第六大股东,持有5,112,142股A类普通股,占总股本的6.6%,以及投票权的1.2%。

企业高管金星

公司联合创始人,自2013年3月成立以来一直担任董事兼首席执行官。在成立新氧科技之前,金星曾于2011年至2013年担任IM2.0互动集团社会运营副总裁兼总经理。2009年至2011年,金星在腾讯集团旗下在线支付服务财付通担任产品运营总监。在此之前,金星于2007年至2009年共同创办了一个社交服务,2004年至2007年在千橡互动集团担任高级产品运营经理,在2001年至2004年在TOM在线担任产品开发经理。金星于2001年获得天津大学管理信息系统学士学位。

于涛

公司联合创始人之一,首席信息官。在2013年成立前,于涛于2012年至2013年在北京北京聚鑫创英科技有限公司(Beijing Ju Xin Chuang Ying Technology Co., Ltd. )担任高级技术职务,该公司为股权交易商提供服务,并负责移动应用及网站的开发。于涛于2001年至2012年间在多家科技公司担任技术职务。于涛于2001年在西安电子科技大学获得计算机科学学士学位。

于敏

公司董事兼首席财务官。于敏自2018年10月起担任公司首席财务官。在加入新氧科技之前,于敏曾于2017年至2018年担任易趣首席财务官,并于2014年至2017年担任500彩票网(NYSE:WBAI)首席财务官。于敏于2010年至2014年间出任德意志银行香港办事处副总裁,并于2007年至2010年间在麦格理资本顾问上海及香港办事处工作。于敏在2007年获得墨尔本大学金融与会计学士学位。

行业前景在中国,颜值经济正在快速增长,2018 年更是爆发式增长。据官方统计数字显示,中国整形美容业市场规模以每年超过 20% 的发展速度递增,整形美容手术以每年超过 20% 的速度增长,2018 年,这一增长速度甚至达到 35%,成为继房地产、汽车销售、旅游、电子通讯之后的第五大消费热点,成为 95 后消费的一大部分——相比较普通医疗产品,医美产品属于 “轻奢” 品类的一种。

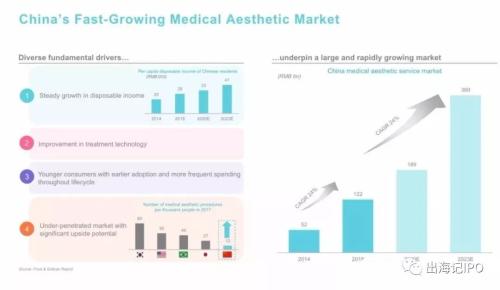

据德勤《2017年中国医疗美容市场分析报告》显示,2016年,全球医疗美容市场规模约为100亿美元,预计其将以7.27 %的年复合增长率增长,于2020年达到133.40亿美元的规模。另据弗若斯特沙利文数据显示,2018年中国医美服务行业总收入规模达到1217亿元人民币(约合177亿美元),自2014年至2018年的年均复合增长率为23.6%,预计行业收入规模到2023年将达到3601亿元人民币(约合524亿美元),2018年至2023年的年均复合增长率进一步提高至24.2%。

伴随着行业的快速增长,中国已经成为全球发展最快的医美服务市场之一,2017年市场规模排名全球第二,到2021年有望成为全球最大的医美服务市场。表面上,虽然我国现在的医美服务受众看起来很多——正如网红群体的扩张所表现出来的态势一样。但从数据上看,2017年国内每千人的医美渗透率为11.7,远低于韩国、美国、巴西、日本的80.4、50.1、43.6以及27.0。而且从受众年龄结构上看,中国30岁以下的医美用户占总用户规模的77%。

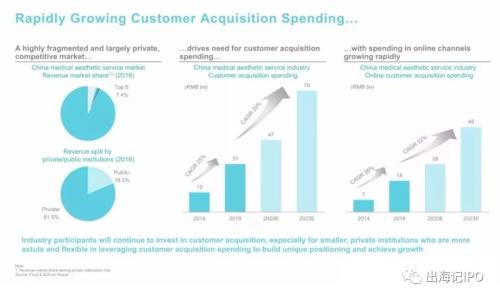

据统计显示,绝大多数女性在尝试医美项目后都会持续消费,而且消费频次和额度会快速提高,尤其“90后”和“00后”受颜值经济的影响,已成为主力消费群体,推动了医美行业的进一步爆发。此外,中国的医美服务行业主要由私营机构推动,因为在治疗方面积极创造竞争优势,并密切关注美容趋势。在私营机构中,前五名仅占市场总额的7.4%。所以医美服务在中国市场依旧有非常大的空间

中国医美服务业的在线用户获取中国的医美服务提供商通过离线渠道(如美容院和户外广告)以及在线渠道(包括在线医美平台、搜索引擎和在线电子商务平台)获得客户。据Frost &; Sullivan的数据,2018年,中国医美服务提供商在客户获取上花费了人民币313亿元(约合46亿美元),占该行业总收入的25.8%。

特别是,2018年中国医美服务行业的在线客户购买支出达到人民币181亿元人民币(约合26亿美元),预计2018年至2023年将继续以22.2%的复合年增长率快速增长,到2023年将达到人民币493亿元(约合72亿美元)。

中国在线医美服务平台在线医美服务平台是用户发现、评估和保留医美服务以供离线治疗的地方。在线医美服务平台是近年新出现的产物。通过传统在线客户获取渠道迅速获得市场份额,有效促进了消费者与医美服务提供商之间的直接互动。

根据Frost &; Sullivan的数据,2014年和2018年,在线医美平台的客户获取支出分别占在线渠道客户购买支出总额的0.9%和7.0%,预计到2023年将达到25.6%。在线医美服务平台的客户获取支出从2014年的人民币6450万元人民币(约合940万美元)增至2018年的人民币13亿元(约合2亿美元),预计2023年将增至人民币126亿元(约合18亿美元),从2018年以来的复合年增长率为58.2%。

中国消费保健服务业消费医疗保健服务,如医美服务,是指以提高人民生活质量为主要目的而非以治疗严重疾病为目的的选择性医疗服务。中国拥有庞大且快速增长的消费医疗服务行业。

据Frost &; Sullivan称,2018年中国消费医疗服务行业的总收入为人民币5607亿元(约合816亿美元),预计2018年至2023年的复合年增长率将达到20.0%,到2023年将达到人民币13955亿元(约合2030亿美元)。与医美服务行业相似,消费医疗服务提供商注意到,由于行业竞争激烈且分散,因此为了获得客户,需要不断增加在线客户获取渠道上的支出。

投资价值一方面,中国将是全球医美最大的消费市场。对标韩国,中国医美消费渗透率还有近6倍增长空间,未来5年仍然会保持25%以上的复合增长率,未来二三线城市的女性将是最重要的增长驱动力,而女性医美重决策,专业的医美社交电商平台正好迎合了消费需求。

另外一方面,新氧在医美社交电商平台领域的市场份额最大,资本会给领头羊更多溢价。与此同时,在资本市场不确定性增加时,资本往往会抱团去拥抱头部企业来降低风险。

根据Frost & Sullivan和在2018年10月对1000名受访者进行的调查,在受众范围、用户参与度、交易价值便利性和可信度方面,新氧科技处于市场领先,拥有强大的商业模式。

Frost & Sullivan称,新氧科技作为市场开拓者和技术创新者,率先引入以医美服务为重点的社区,也率先利用人工智能技术分析面部特征来评估虚拟医美需求和预测在线治疗效果。

根据2018年10月对1000名受访者进行的调查,新氧科技是最受信任的平台,拥有高度参与的用户群体。通过社交媒体发布可靠的专业内容。截至2018年12月31日,约4000家医美服务提供商的首选平台。

同时,美业垂直新媒体《美业观察》创始人周郁表示:“早期医美机构客单价极为惊悚,动辄数万、数十万,甚至百万。再比如曾经医美市场供不应求,医美机构握有主动权,看人报价,而早期消费医美的都是少数人,那时医美确实是充满暗箱的奢侈品消费。而新氧的诞生则改变了这一行业乱象。

另外,新氧的使命是让每个人更美更健康,公司的创始人建立新氧的初衷是希望通过提供更透明的信息来转变快速增长但缺乏透明性和规范度的中国医美市场,并建立起一站式平台,帮助用户更加便捷地发现优质的服务。

说到做到,在医美整形机构的信息上,新氧通过把医美机构的经营牌照、操作案例、从事的项目、价格等大量信息上传,形成了透明的信息库;在团队上,新氧在不断提高医学背景员工的比例,来对社区内容把关,审核医生医院资质、针剂假体等产品是否国内备案、原厂认证等。然后,通过原创、可信、专业的内容及分发传播;以用户生成内容为特征的高度参与的社区;贴心、透明的在线预约医疗美容服务。初步实现第一目标:让整个医美行业更透明,获得了行业和消费者的认可。

此外,新氧还积极拥抱人工智能,在颜值经济的下一轮爆发当中积累优势。依托人脸识别技术,深度学习技术,新氧APP上线新氧魔镜功能,这项功能可直观展示双眼皮、瘦脸、微笑唇等不同项目的真实模拟术后效果。除了模拟整形,给出直观的照片之外,“新氧魔镜”还通过AI技术分析人脸图像的各种生物特征,如皱纹、轮廓等,从用户的个性化风格诉求出发,自动智能的提供整形美容解决方案。

企业风险

任何事物总有正反面,在新氧科技积极发展成为行业领军者的同时,投资者依然要谨慎关注其存在的一些风险因素。

首先新氧科技在不断发展的在线医美服务行业有限的运营历史,使得其很难评估未来的前景。同时管理业务增长和复杂性、控制成本和支出、以及有效执行战略的能力都值得市场来检阅其次在在线医美平台上提供的医疗信息和服务的消费者索赔、监管或专业调查和诉讼很可能不可避免,而这必然成为金融投资中的一大风险。同时市场上依旧对整体医美行业的认知不够全面,作为服务类型的公司如何保持企业品牌和声誉必须值得关注。

此前企业在快速增长过程中,也深陷负面新闻报道。无论是此前爆料的持续一年的刷单新闻,以及所谓的知情人士口中的网上盗取整形效果好的用户前后对比图,伪装成自己的案例上传并展示在首页或者置顶在社区的行为都将为公司声誉带来压力。

更为重要的是关注医美行业的安全问题。根据中国数据研究中心等在2018年发布的《中国医美“地下黑针”白皮书》,目前国内合规执业者大约在17000名左右,而非法执业者数量却超过150000,意味着每10名医美从业者中就有9名“黑医生”。作为医美行业的中介平台,新氧并非没有出现过整容事故风波。

当然,另外有分析认为新氧科技在盈利和现金流尚且可观的情况下选择上市,更多的可能是资本寒冬下来自于投资机构的压力。手握新零售和金融两大热门风口,再加上自身的市场规模、体量以及高速发展的行业,显然已经达到最佳的上市时间点,再不上市,恐生变故,任何一环出现问题,可能导致新氧的想象空间减少,影响自身的市值。而这些很可能对新氧上市初期以及禁售解除日附近的股价都将造成影响。

写在最后

无论如何,新氧科技已经乘风起航,医美行业第一股的春分已经照进现实,市场红利也必将纳入囊中。上市也是代表着中国消费医疗行业垂直品类的一次爆发,推动了医美行业的健康发展。同时新氧还积极拥抱人工智能,在颜值经济的下一轮爆发当中积累优势。依托人脸识别技术,深度学习技术直观展示不同项目真实模拟术后效果。除了模拟整形,给出直观的照片之外,更是对其自身市场价值的提升,这些都将成为新氧未来发展的有力因素。

当然,如何对入驻其平台的医生、机构进行资质审核,建立起可靠的信用体系,也将是新氧IPO之后的道路而言依旧是生存关键。同时医疗服务的非标准化,医疗信息平台扎实的内容支持,不单纯是依赖流量平台来解决,而市场口碑和信赖度都将成为新氧科技未来需要关注和探寻的方向。而新氧目前还停留在初始阶段,成长中的每一步都可能致命。如何脱颖而出,如何树立坚实壁垒,如何让市场肯定其价值,都是急需面对的问题,道阻且长。

综上所述,小编认为随着人们收入的增加和对美好生活的向往,消费医疗成为医疗服务行业当中独特的品类,也是未来市场潜力最大的品类。新氧科技这样的企业将在整个产业里扮演一个更纵深的角色,承担更多的推动产业升级的功能。

“美丽新零售”已然生根发芽!未来左手新零售,右手消费金融的新氧科技,可能成为中国消费医疗品类线上No.1!只要做消费医疗就会上新氧搜寻,像现在吃饭就上点评一样! |